Le lien entre taux de croissance à long terme de l’économie et développement du secteur financier a été mis en évidence depuis Schumpeter (1911) puis plus récemment par King et Levine (1993). D’après la Banque mondiale (2014), l’inclusion financière joue un rôle déterminant dans la réduction de l’extrême pauvreté, la stimulation de la prospérité partagée et le soutien d’un développement inclusif et durable.

Faible inclusion financière au Tchad

Malgré l’importance avérée du développement financier, la majeure partie de la population tchadienne est exclue du système financier. L’inclusion financière est mesurée par la proportion des individus et des entreprises qui utilisent des services financiers (crédit, épargne, paiements, assurance). Une faible inclusion financière peut provenir aussi bien d’une offre insuffisante qu’une faible demande. Elle suggère donc l’existence des barrières qui affectent l’offre et la demande des produits financiers. Toute initiative volontariste qui veut renverser la tendance doit se baser sur la compréhension de ces obstacles, c’est pourquoi nous présenterons d’abord un aperçu succinct de l’inclusion financière au Tchad à travers un certain nombre d’indicateurs disponibles.

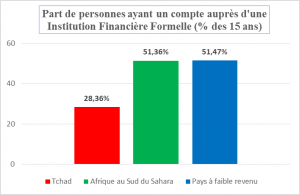

Demirguc-Kunt et Klapper ont réalisé une enquête sur l’inclusion financière dans 148 pays au monde en 2011. Cette enquête a permis d’établir un ensemble d’indicateurs relatifs aux comportements d’épargne, de crédit, des paiements et de gestion des risques. Selon ces indicateurs, l’inclusion financière au Tchad reste à l’état embryonnaire.

A peine deux tchadiens adultes sur sept ont accès à un produit financier formel.

Il faut rappeler que ces statistiques incluent toutes les institutions financières formelles (banque, institution de microfinance et coopératives). Cette faible inclusion financière n’est pas sans conséquences sur l’état de la pauvreté. Sans un système financier inclusif, les pauvres doivent compter sur leurs propres épargnes limitées pour investir dans leur éducation. Ils seront obligés d’autofinancer leur investissement, ce qui réduit sans nul doute le volume des investissements. De ce fait, ils sont évincés des opportunités prometteuses d’investissements. Cela peut contribuer à l’inégalité des revenus, à une faible croissance économique, une croissance non inclusive et à terme à perpétuer la transmission intergénérationnelle de la pauvreté.

Une inégalité criarde dans l’inclusion financière au Tchad

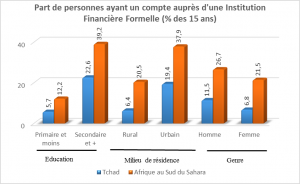

Les moins éduqués, les ruraux et les femmes constituent la tranche de la population tchadienne la plus exclue du système financier formel. Une personne adulte sur 17 ayant un niveau primaire ou moins a accès au système financier formel contre environ une personne sur 5 parmi la population ayant un niveau secondaire et plus. Cette proportion est deux fois moins élevée qu’en ASS. Comparée à l’ASS, la part de la population rurale tchadienne ayant accès aux produits financiers formels est trois fois moins élevée. L’exclusion de la population rurale du système financier formel s’explique par le déficit infrastructurel entre ces zones (électricité, route, technologie de l’information). Il va donc de soi que la réduction de ce déficit est une piste sérieuse pour inclure la population rurale dans le système financier formel.

La lutte contre la pauvreté passe par l’inclusion financière de la population rurale et ce pour deux raisons. La pauvreté est un phénomène rural au Tchad (ECOSIT 3). Aussi, inclure cette population dans le système financier accroitrait sans nul doute le potentiel de croissance du Tchad car les activités agricoles et informelles y sont dominantes. L’exclusion des femmes du système financier est dommageable pour l’économie si on se réfère à la citation de Nicolas Stern, «un revenu détenu par les femmes a quatre fois plus d’impact sur l’état de nutrition des enfants que le même revenu dépensé par les pères.» En effet, l’autonomisation des femmes via leur pouvoir de décision dans les dépenses du ménage permet de maximiser le bien-être dudit ménage.

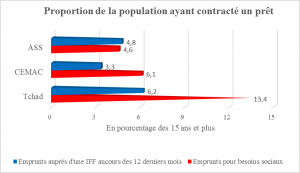

Prédominance des emprunts pour satisfaire des besoins sociaux

S’il existe un domaine dans lequel le Tchad s’illustre ce sont les emprunts pour satisfaire les besoins sociaux. En effet, la moyenne des tchadiens adultes ayant déclaré avoir contracté un prêt au cours des 12 mois derniers pour les besoins de mariage ou des funérailles dépasse la moyenne africaine et celle de la CEMAC. Cette singularité tchadienne nécessite une investigation approfondie pour comprendre ses facteurs explicatifs. En Afrique de l’Ouest, l’assurance funérailles a été largement développée. Le Tchad pourrait s’en inspirer pour renverser la tendance.

Faible financement de l’économie

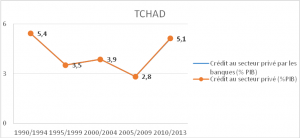

Le financement de l’économie désigne la mobilisation des ressources (épargnes) par le système financier au profit du secteur privé. L’indicateur le plus souvent utilisé pour mesurer le développement financier dans une économie est le ratio du crédit alloué au secteur privé sur le PIB.

Nous constatons, sans surprise, que le Tchad est financièrement peu développé. En effet, le ratio du crédit alloué au secteur privé n’a jamais atteint 6% du PIB sur la période 1990 à 2013. Comparé à l’économie de la CEMAC, celle du Tchad est deux fois moins financée par le secteur financier. Un fait marquant de taille est la non participation des entreprises privées au marché financier. Cela s’observe par l’absence de différence entre la courbe de crédit alloué au secteur privé par les banques et celle de crédit alloué au secteur privé par le marché financier.

De nombreuses contraintes au développement de l’inclusion financière au Tchad

D’après Granata et al. (2013), le faible niveau d’inclusion financière en Afrique empêche le secteur financier de jouer pleinement son rôle en faveur de la croissance, de la lutte contre la pauvreté et de la réduction des inégalités. Dans ce contexte, il est impératif de poser un diagnostic sans complaisance aux fins d’identifier les barrières au développement de l’inclusion financière. Ces barrières se trouvent autant du côté de l’offre que de la demande des produits financiers.

Frilosité des banques dans un environnement politico-institutionnel incertain

Le coût élevé du crédit et la faible rémunération de l’épargne sont perçus comme un facteur essentiel entravant le développement financier au Tchad. Le coût du crédit, mesuré par l’écart entre le taux sur les prêts (taux débiteur) et le taux sur les dépôts (taux créditeur), est en réalité le résultat de plusieurs contraintes.

La faible concurrence des banques au Tchad est un facteur essentiel dans l’explication des coûts élevés des banques. Cette faible taille du réseau bancaire peut s’observer par des services de qualité médiocre. Profitant de cette situation, elles peuvent se permettre de pratiquer des taux exorbitants. Le taux d’intérêt sur les crédits de consommation aux fonctionnaires, pourtant gagés sur les salaires et donc sûrs, peuvent plafonner les 15%. Entretemps, le taux directeur pratiqué par la BEAC, censé affecter l’offre et le coût de crédit, se situe à moins de 5%. D’après Hugon (2007), le spread est de 13% dans la CEMAC contre 6% dans les autres pays en développement. A cela, il faut ajouter la faible taille des banques qui leur empêche de profiter des économies d’échelle et engendre des frais généraux élevés.

Ainsi, les marges bénéficiaires réalisées par les banques sont-elles de plus en plus importantes. Le taux de profit des banques dans la CEMAC a été estimé entre 15 à 20% en 2006 et ce malgré le faible financement des projets risqués (Hugon, 2007). Rien que les frais de gestion de compte et sur les opérations financières suffissent pour réaliser des taux de profit importants. Dans ce contexte, on pourrait aisément comprendre pourquoi les banques financent peu l’économie.

La frilosité des banques trouve également ses causes dans la défaillance de l’environnement institutionnel avec un non-respect des contrats et une faible sanction de ce non-respect par l’appareil judiciaire. Nous sommes même tentés de paraphraser Hugon (1995), «le contexte africain n’est pas celui du risque probabilisable mais de l’incertitude radicale.» Les institutions d’enregistrement et d’exécution des garanties (registre foncier) ou celles en charge de délivrance des actes d’état civil sont moins fiables rendant difficile le recouvrement des collatéraux en cas de défaillances du client. La stabilité politique retrouvée est un facteur majeur pour impulser un nouvel élan dans le développement financier. L’instabilité macroéconomique caractérisée par la volatilité de la croissance du PIB n’est pas à encourager le développement financier. Le rang peu reluisant occupé par le Tchad dans le classement Doing business (dernier en 2014) traduit la réalité de cet environnement politico-institutionnel faible.

La faible demande des produits financiers n’encourage guère l’inclusion financière au Tchad

La structure de l’économie tchadienne dominée par les activités agricoles et informelles est en déphasage avec le système financier traditionnel. Sous le même registre, le niveau élevé de pauvreté ne permet pas à la population de présenter des garanties conséquentes afin de consentir un prêt dans un environnement incertain. La faible culture bancaire de la population, corollaire du faible niveau d’éducation, est un facteur handicapant pour le développement financier. Ce qui suggère un travail d’éducation, de sensibilisation et de communication auprès de la population non bancarisée.

| Clin d’œil: Prêt bancaire, une solution contre les pressions sociales |

Dans une étude auprès des coopératives de crédit chez les Bamilekés au Cameroun, Balan et al. (2013) constatent que 20% des prêts sont garantis par l’épargne dans la même institution. En même temps, le taux d’intérêt annuel sur les épargnes se situe entre 3,6 à 6% et celui sur les prêts varie entre 24 à 36%. Dans cette configuration, la rationalité économique voudrait que les emprunteurs s’autofinancent au lieu de contracter un crédit pour financer leurs projets. Les auteurs tentent d’investiguer les raisons pour lesquelles les Bamilkés préfèrent financer leurs projets par des prêts bancaires alors qu’ils pouvaient s’autofinancer. Ils réalisent une enquête auprès de quatre coopératives de crédit, correspondant à 1427 prêts. A priori, les auteurs pensaient que les gens se comportent de la sorte pour des raisons suivantes: (i) garder l’argent sur son compte pour avoir une ligne de crédit supplémentaire, (ii) développer un bon historique du crédit ou (iii) emprunter pour s’obliger à rembourser. Contre toute attente, les enquêtés affirment que le crédit est une stratégie d’excuse contre la pression sociale. Un membre de la famille qui sollicite une assistance peut facilement vous comprendre si vous lui dites que vos ressources proviennent d’un prêt.

Enfin, nous ne pouvons nous empêcher de faire une digression relative à la loi sur la bancarisation de la paie des agents et fonctionnaires survenue en 2009 au Tchad. L’un des avantages de cette loi, le moins attendu d’ailleurs, est que les fonctionnaires trouvent une excuse parfaite aux sollicitations financières des parents en prétextant que le virement n’est pas encore passé. Cela a tellement inspiré un artiste tchadien Ngass David à composer une chanson au titre évocateur «le virement n’est pas encore passé, …»

Un système éducatif moins orienté vers l’entreprenariat

Le système éducatif tchadien semble destiner ses produits à l’administration publique. L’esprit d’entreprenariat doit être développé au cours du cursus scolaire afin d’offrir aux diplômés d’autres opportunités d’emplois que l’administration publique. Cela doit se faire à deux niveaux: en amont, il serait judicieux de revoir le contenu de la formation en l’orientant vers plus d’entreprenariat et en aval de mettre en place des dispositifs de promotion des initiatives privées en faveur des jeunes diplômés.

Politiques économiques en faveur de l’inclusion financière au Tchad

Le faible niveau de l’inclusion financière et du développement financier constitue un handicap majeur au développement du Tchad. Le changement du modèle économique tchadien, présent dans tous les discours publics, doit passer par l’inclusion financière de la population la plus défavorisée. Il apparait alors la nécessité de mettre en place les politiques permettant de juguler les entraves à l’inclusion financière de cette population. Cela constitue une piste sérieuse pour la transformation structurelle de l’économie nationale.

Leçon 1: Compte tenu de l’appartenance du Tchad à la CEMAC, il est fait appel à la BEAC d’adapter ses textes et produits financiers aux contextes des économies qui la composent. Les chiffres font état de la faible efficacité de la politique monétaire dans la zone, du moins en ce qui concerne l’offre et le coût du crédit. Il n’est pas exclu de segmenter les économies en premier lieu enfin de tenir compte des hétérogénéités structurelles des économies membres.

Leçon 2: De la création d’un fonds en faveur des jeunes gérées par une institution financière spécialisée. De nombreux fonds en faveur des initiatives des jeunes existent au Tchad. Le plus récent est le Fonds National d’Appui à la Jeunesse (FONAJ). Depuis 2015, ce fonds est financé par une taxe de 10 francs CFA par bouteille d’alcool et par paquet de cigarette. La gestion de ces fonds doit être placée sous la tutelle d’une institution financière spécialisée pour une grande efficacité. De ce fait, la mission du ministère de microfinance ne devrait pas être la gestion des fonds publics alloués au microcrédit, mais plutôt la conduite de réflexions sur l’inclusion financière à travers la proposition des produits financiers innovants et adéquats. Le manque de résultats des fonds présidentiels destinés au financement de microcrédit dans les régions du Tchad doit interpeller sur le gâchis que représente la gestion de tels fonds par des structures publiques.

Leçon 3: L’économie tchadienne est dominée par des activités agricoles et informelles. Pourtant, les études montrent qu’elles soient les plus exclues du système financier formel. L’inclusion financière de cette tranche de population passe par la réduction du déficit infrastructurel (électricité, route, technologie de l’information) entre les zones urbaines et rurales et une meilleure compréhension des logiques qui les régissent. Le faible niveau d’industrialisation de l’agriculture et sa dépendance aux aléas climatiques suggèrent la mise en place des instruments financiers (crédits agricoles et micro-assurance) adéquats.

Leçon 4: Tenue des états généraux des finances pour réfléchir sur l’adaptation des produits financiers aux segments de la population ayant un accès réduit au financement. Cela serait le lieu de mettre en place un cadre juridique et réglementaire favorable au développement de l’épargne, du crédit et de l’assurance qui répondent aux besoins des segments défavorisés et pallient les défaillances du marché. Il va sans dire que cela doit impliquer plusieurs ministères (justice, finances, économie, …), les ONG et les opérateurs de téléphonie mobile car la question dépasse la compétence d’une institution particulière. Ces réflexions doivent être orientées vers comment donner confiance au système judiciaire et les documents qu’il délivre.

Leçon 5: Du renforcement du cadre d’évaluation du crédit. Le faible niveau de la culture bancaire suggère la mise en place des bureaux de crédit. Ces bureaux peuvent aider la population et les entreprises à monter des projets innovants se trouvant sur des créneaux porteurs. Cela augmente la probabilité pour les entreprises d’avoir accès au financement, diminue les taux d’intérêt débiteurs et allonge la maturité des prêts.

Aristide MABALI

Très bon article !