La promotion d’une croissance inclusive tant prônée dans les stratégies de développement passe par la diversification de l’économie. L’un des éléments clés de cette diversification est le développement du secteur financier qui doit jouer son rôle d’intermédiation financière. Malheureusement, au Tchad comme dans la plupart d’autres pays africains, le développement du secteur se heurte à de nombreux obstacles qui freinent son expansion.

Un secteur bancaire en forte croissance

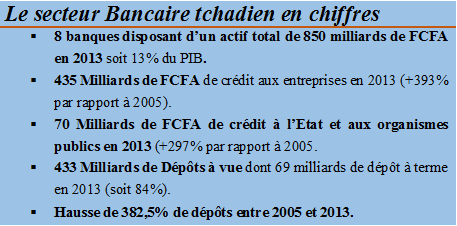

Dans le contexte du boom pétrolier, le pays a vu croître la taille et le nombre d’acteurs du système bancaire. Il a ainsi triplé de volume entre 2005 et 2011 et regorge encore d’opportunités susceptibles d’attirer de nouveaux établissements. En effet, le taux de bancarisation, estimé à 5%, laisse entrevoir une marge de progression immense.

Le marché bancaire est animé principalement par huit banques auxquelles il faut ajouter quelques institutions financières non bancaires. Trois banques (Ecobank, Orabank et Société Générale) dominent le secteur, avec plus de la moitié des parts de marché en termes de dépôts. Bien qu’arrivé récemment sur le marché (2006), Ecobank qui a racheté les actifs de l’ex BIAT (Banque Internationale pour l’Afrique au Tchad) arrive en tête avec 26% soit plus de ¼ des quelques 550 milliards de F CFA de dépôts recueillis fin 2012. Les autres banques sont respectivement Orabank Tchad (19 % des dépôts), Société Générale Tchad (17%) et Commercial Bank Tchad (16 %). UBA (United Bank of Africa) quant à elle bien qu’arrivé au Tchad en 2009 détiendrait 6% des dépôts.

Le volume des dépôts a considérablement augmenté passant de 129 milliards de FCFA en 2005 pour s’établir à plus de 623 milliards en 2013 correspondant à une croissance de l’ordre de 382,5%. Cependant, la plupart des dépôts sont à vue (84%) contre seulement 16% des dépôts à terme.

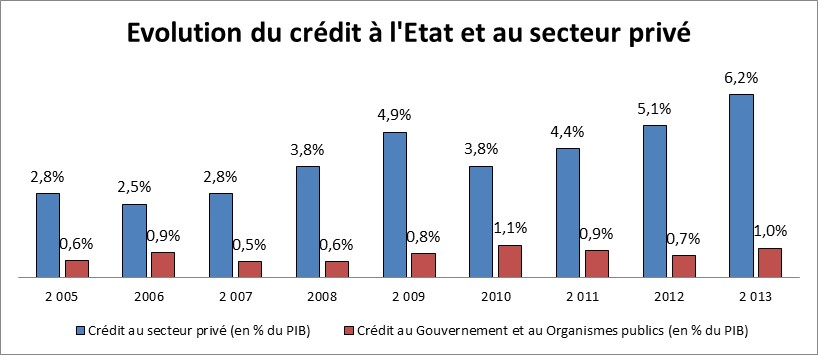

Les crédits accordés par le système bancaire ont eux aussi connu une croissance importante ces dernières années. Ils sont essentiellement constitués des crédits accordés au secteur privé qui sont passés de 88 milliards en 2005 pour s’établir à 435 milliards de FCFA en 2013. Les crédits accordés au gouvernement et aux organismes publics qui représentaient près de 14% du total du crédit se sont aussi accrus passant de 18 milliards en 2005 à 70 milliards en 2013.

Bien qu’en forte croissance, plusieurs obstacles freinent son élan

En dépit d’une croissance éloquente depuis le début des années 2000, le secteur doit trouver des relais de croissance. En effet, en dehors des ONG, la clientèle des banques tchadiennes se limite à l’Etat et les grandes entreprises (une bonne dizaine de multinationales). Ces chiffres traduisent une dure réalité: les PME/PMI et les particuliers au Tchad ne sont pas pour la plupart bancarisés.

En ce qui concerne les particuliers, bien que la volonté de l’Etat de doter l’ensemble des fonctionnaires d’un compte bancaire se poursuive, le faible niveau des salaires de ces derniers ne leur permet pas forcement de constituer une épargne. En effet, lorsque les virements sont effectués, les fonctionnaires les retirent souvent tout en une seule fois. En plus de cela, l’incapacité de fournir des garanties empêchent l’octroi des prêts aux particuliers et PME/PMI.

En outre, des obstacles structurels freinent ce développement. La plupart des banques n’ont des agences que dans les principales villes du pays. De ce fait, le pays ne compte qu’une quarantaine d’agences correspondant à un ratio de plus de 250 mille habitants par agence contre 74 mille en zone CEMAC. Les problèmes de sécurité et la taille du pays expliquent aussi la frilosité des banques en dehors des grandes villes.

Mais très limité par rapport à la zone CEMAC et à l’Afrique subsaharienne

Les indicateurs de développement financier corroborent cet état de fait. Le FMI montre que les indicateurs d’intermédiation financière continuent certes de s’améliorer mais ils restent nettement inférieurs à ceux des autres pays de la CEMAC (Rapport article IV 2014). Ainsi, on constate un taux d’accès faible aux services financiers avec moins de 22 déposants pour 1.000 adultes (contre 128 pour l’Afrique subsaharienne (ASS)), moins de 3 emprunteurs pour 1.000 adultes (contre 21 pour l’ASS) et moins d’une agence de banque commerciale pour 100.000 adultes (contre 3,7 pour l’ASS).

Etat: un client majeur avec le développement du marché des titres publics en zone CEMAC

Après la fin des dispositifs d’avance statutaires dans la zone CEMAC et ce sur la recommandation du FMI, l’Etat tchadien a eu recours de plus en plus au marché financier en émettant des titres publics. Cela a entrainé le développement du marché boursier qui est un dispositif innovant permettant à l’Etat de financer son déficit ainsi que ses besoins de trésorerie courante.

Pour le Tchad, cela s’est traduit essentiellement par l’émission des bons du trésor à maturité variable détenus par quelques banques nationales. Sur la période 2006-2013 par exemple, les titres publics détenus par les institutions bancaires nationales se sont élevés à plus de 76 milliards de FCFA, ce qui est bien inférieur aux crédits directs accordés directement à l’Etat.

Emergence de nouveaux services tels que la microfinance et le Mobil Banking

Compte tenu de l’étroitesse du réseau bancaire classique, de nouveaux opérateurs ont vu le jour et continuent leur expansion. Ces operateurs investissent les nouveaux créneaux délaissés par les banques traditionnelles comme les prêts aux particuliers ou le Mobil Banking. Les institutions de microfinance en particulier constituent une source vitale de financement pour les PME/PMI et les emprunteurs ruraux. Au Tchad, elles ne représentent toujours qu’une très faible partie du système financier (par exemple, moins de 3 % du crédit total à l’économie en 2012). Sur la période 2005-2007, le nombre de clients des institutions de micro-finance serait passé de 122 mille à 137 mille tandis que celui du nombre d’agences sur l’étendue du pays se situerait autour de 200 établissements (Rapport Stratégie nationale de la micro finance 2009-2013).

Le secteur bien qu’en croissance rapide fait face à des difficultés qui entravent son expansion. La stratégie nationale de développement du secteur adoptée en janvier 2009 a mis en exergue de nombreuses faiblesses du secteur. Il s’agit principalement d’une absence de concertation et de coordination des initiatives en faveur du développement du secteur qui tend à entraîner une mauvaise allocation des ressources ainsi qu’une régulation insuffisante du secteur. Dans une de ses recommandations, le FMI a insisté sur la nécessité de la mise en place d’infrastructures matérielles et immatérielles (institutions liées à la justice et à l’information) dans le but d’accroître la portée et l’efficience des institutions de micro-finance.

Depuis 2012, on assiste à l’expansion du Mobil Banking impulsé par les deux principaux opérateurs de la téléphonie mobile du pays (Tigo et Airtel) associés à Ecobank. Bien que le principe de la monnaie virtuelle ne soit pas encore entré dans les mœurs, la fonction de transfert d’argent a déjà décollé. Ainsi, en début 2013, on recensait 113 000 utilisateurs du service dont 63 000 chez Airtel et 50 000 chez Tigo. Le succès de ce nouvel outil financier s’explique par la faiblesse du réseau de transfert d’argent qui est souvent peu fiable et trop éloigné des contrées reculées. A l’inverse, la couverture du réseau GSM utilisé par les opérateurs de téléphonie est de très bonne qualité et connaît une croissance exponentielle. En plus de cela, le réseau mobile offre énormément de facilités dans un pays largement rural.

Nul ne doute que cet outil connaîtra une grande expansion permettant de lutter contre l’exclusion financière. En effet, plusieurs caractéristiques de l’outil plaident en sa faveur. Un coût de transaction faible et accessible aux personnes qui exercent dans le secteur informel et en milieu rural. Déjà la stratégie marketing des opérateurs cible par exemple les femmes vendeuses, les petits commerçants et les clandomen (moto-taxi).

Guy Dabi GAB-LEYBA

concernant les institutions de micro-finance il faut noter que le manque de cadre juridique approprié ne leur permet pas de poursuivre leurs objectifs qi est non seulement insertion economique des personnes excluts du systeme financier classique mais aussi la lutte contre la pauvreté qui est l’un des maux qui handicape le developpement social au tchad. bien d’autres choses manquent pour rendre performant ce secteur qui est une innovation en economie